실시간 뉴스

- 린샤오쥔 귀화 실패 인정한 중국…왜 김길리를 언급했나 [2026 밀라노]

- 봅슬레이 4인승 김진수 팀, 최종 8위로 대회 마무리 [2026 밀라노]

- 올림픽서 드러난 ‘피지컬 열세’→이수경 단장 “체력 훈련 미흡” 김택수 촌장 “훈련 강도 타협 못 해” [2026 밀라노]

- MLS가 직접 판 깐 ‘손메대전’…7만 5673명 앞 손흥민이 메시를 꺾었다

- '여기저기 3명째' WBC 디펜딩 챔피언 일본, 마쓰이 부상으로 불펜 흔들…한국도 핵심 선수 잇단 이탈 [IS 포커스]

- 송범근이 슈퍼컵에서 머쓱해진 이유는? 8초룰 위반 첫 적용

- 사라진 '19세 천재의 바람', 더 멀리 보는 한국가스공사 [IS 피플]

- ‘승격 도전’ 전남, 팬 200명 앞 K리그1 복귀 다짐

- 밀라노의 ‘MVP’는 람보르‘길리’→“한식 먹고 힘 나…더 성장하겠다” [2026 밀라노]

- 송·포구 모두 능숙했던 '1루수' 한동희...타석에선 멀티히트→가라앉은 롯데에 단비 같은 퍼포먼스

경제

정의선 지배구조 개편 '큰 그림' 위해 2조 실탄 활용?

등록2021.05.25 07:00

24일 업계에 따르면 현대엔지니어링의 성공적인 상장이 정의선 회장이 추진하는 지배구조 개편을 위한 큰 그림에 요긴한 ‘실탄’이 될 수 있다고 보고 있다.

지난 4월 기업공개(IPO) 추진 의사를 밝힌 현대엔지니어링은 지난 12일 상장 주관사로 미래에셋증권, KB증권, 골드만삭스를 선정했다. 이어 IPO 흥행을 위한 전략 회의를 가진 것으로 알려졌다.

현대차그룹의 건설 계열사인 현대엔지니어링은 이르면 9월, 늦어도 올해 내 상장할 계획이다.

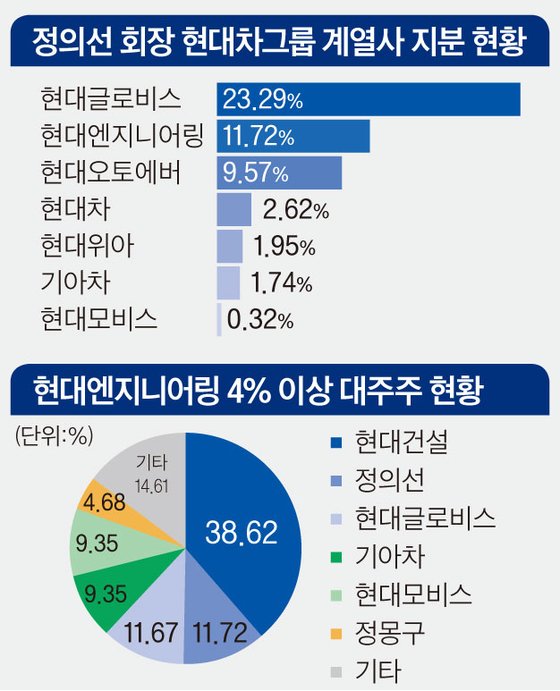

현대엔지니어링은 현대차그룹 계열사 중 정 회장이 두 번째로 많은 지분을 보유하고 있는 기업이라 주목을 모으고 있다. 23.29%로 현대글로비스 주식 지분이 가장 많고, 다음이 11.72%를 보유한 현대엔지니어링이다. 정 회장은 현대엔지니어링의 1대 개인 대주주이기도 하다.

현대엔지니어링의 상장 성공 여부는 실탄 확보와 추후 합병을 위해 중요하다. 업계 관계자는 본지에 “현대엔지니어링이 상장되면 지배구조 개편을 위한 실탄으로 활용될 수 있다”고 전망했다.

현대엔지니어링이 상장되면 시가총액은 10조원 규모로 추정된다. 정 회장이 지분 11.72%를 모두 매각한다면 1조2000억원가량의 실탄을 확보할 수 있다.

현대차그룹 관계자는 이날 통화에서 “책임경영이 중요하기 때문에 총수가 회사 지분을 쉽게 매각할 순 없을 것”이라고 말했다.

하지만 향후 건설 계열사들의 합병을 고려한다면 현대엔지니어링의 주식 매각은 충분히 가능한 시나리오다. 대주주인 현대건설이나 현대글로비스를 통해 현대엔지니어링을 지배할 수 있기 때문이다.

업계에서는 현대차그룹이 1, 2, 3차 합병을 통한 지배구조 개편을 완성할 것으로 보고 있다. 1차가 현대차그룹의 소프트웨어 계열사 3사 합병이다. 현대오토에버는 현대오트론과 현대엠엔소프트를 흡수 합병하며 지난 4월 통합 출범했다. 정 회장은 현대오토에버의 지분을 9.57%를 보유하고 있다.

2차는 건설 계열사의 합병으로 현대엔지니어링과 현대건설이 거론되고 있다. 이런 합병으로 계열사 구조를 단순화한다면 지주사 설립 및 지배구조 개편 작업이 한층 수월해질 수 있다. 현대차그룹은 마지막 3차 합병을 통해 지배구조 개편을 완성할 것으로 전망된다.

재계 관계자는 “정의선 회장이 핵심 계열사인 현대모비스, 현대차, 기아 등의 지분을 충분히 보유하지 않았기 때문에 관련 지분을 늘리며 지배구조를 개편할 것으로 보인다”고 말했다.

정 회장은 핵심 계열사들의 지분 확보를 위해 실탄이 필요하다. 이런 이유로 업계에서는 정 회장이 현대엔지니어링과 현대오토에버 지분 청산의 가능성을 제기하고 있다.

지분을 모두 매각하면 현대엔지니어링 1조2000억원과 현대오토에버 2000억원 규모의 실탄 마련이 가능하다.

여기에 정 회장 부자는 일감몰아주기 규제 해소를 위해 현대글로비스 지분을 처분해야 한다. 정 회장이 23.29%, 정몽구 명예회장이 6.71%로 총수일가가 30% 지분을 보유하고 있다.

내년부터 시행되는 공정거래법에 따른 규제를 피하기 위해서는 20%까지 지분을 낮춰야 한다. 이를 위해 10% 지분을 처리하면 7000억원을 확보할 수 있다.

정 회장이 시나리오대로 지분을 매각한다면 2조원 이상의 실탄을 장착할 수 있게 된다. 이 실탄은 현대차(2.62%)와 현대모비스(0.32%) 등의 지분율을 끌어올리는 데 활용될 것으로 보인다.

지난 2018년 현대차그룹은 지배구조 재편 과정에서 현대모비스와 현대글로비스의 합병 비율과 헤지펀드 엘리엇에 발목이 잡혔다. 현재 현대모비스→현대차→기아차→현대모비스 등 크게 4개의 순환출자 지배구조를 정의선→존속 법인(지주사)→현대차→기아차로 간소화하는 게 개편의 핵심이다.

현대차 관계자는 “현재 지배구조 개편과 관련해 내부적으로 진행되거나 계획되고 있는 건 전혀 없다. 미국 투자와 미래 모빌리티 관련 현안 등에 전념하고 있다”고 말했다.

김두용 기자 kim.duyong@joongang.co.kr

당신이 좋아할 만한정보

AD

당신이 좋아할 만한뉴스

지금 뜨고 있는뉴스

행사&비즈니스

많이 본뉴스

![만능이 대세(?)...보편 백신·iPS 세포 주목[클릭, 글로벌 제약·바이오]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26022200619B.jpg)

![[포토] 롱샷 루이, 장꾸 하트](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000058.400x280.0.jpg)

![[포토] 롱샷 오율-률, 우리 서로 사랑하게 해주세요](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000056.400x280.0.jpg)

![[포토] 롱샷 우진, 바지 한껏 내리고](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000057.400x280.0.jpg)

![[포토] 롱샷 오율, 훈훈하게 후광 발산](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000052.400x280.0.jpg)

![[포토] 롱샷, 힙함 가득한 단체 샷](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000053.400x280.0.jpg)

![[포토] 롱샷 루이-우진, 멋진 신호등 런웨이](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000051.400x280.0.jpg)

![[포토] 롱샷 오율, 잘생긴 미모 뿜뿜](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000049.400x280.0.jpg)

![[포토] 롱샷, 힘차게 화이팅](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000055.400x280.0.jpg)

![[포토] 롱샷 루이, 카리스마 넘치는 포즈](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000047.400x280.0.jpg)

![[포토] 롱샷, 아직은 공항이 어색해요](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000048.400x280.0.jpg)

![[포토] 롱샷 우진, 멋진 분위기](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000050.400x280.0.jpg)

![[포토] 롱샷, 힙한 분위기](https://image.isplus.com/data/isp/image/2026/02/20/isp20260220000054.400x280.0.jpg)