금융·보험·재테크

카카오뱅크 윤호영 ‘5연임’ 초읽기, 10년 집권 은행장 나오나

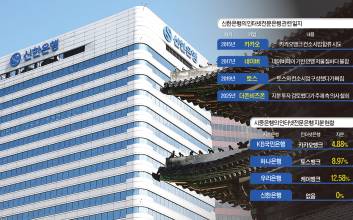

지난해 역대급 실적을 쓴 윤호영 카카오뱅크 대표의 연임에 관심이 집중되고 있다. 잘 나가는 카카오뱅크를 꾸려온 윤 대표가 이번에 또 임기를 연장하면 10년 집권의 은행장이 될 전망이다. 다만 장기 집권으로 쇄신 없는 카카오뱅크에 제대로 된 경영승계 시스템이 필요할 때라는 지적이 나온다.경영승계 시스템의 부재11일 금융권에 따르면 윤호영 대표의 임기 종료가 오는 3월 말로 다가오면서 카카오뱅크 임원후보추천위원회(임추위)는 지난해 말부터 차기 대표 선임 작업을 진행 중이다. 임추위는 이달 말에는 대표 후보자 쇼트 리스트를 선정하고 최종 후보를 추천할 것으로 예상된다. 지난 2023년에도 2월 23일에 3차 임추위가 열리며 대표이사 후보자 추천 공시가 이뤄진 바 있다. 그 전인 2021년에는 조금 이르게 2월 16일 2차 임추위에서 후보자를 공시했다. 임추위가 후보자를 추천하면 3월 말 주주총회를 통해 확정된다.임추위에는 윤 대표가 속해있지는 않지만, 그의 우군으로 구성돼 있다는 분위기가 짙다. 직전 임추위에서 윤 대표 연임에 찬성한 진웅섭 전 원장을 비롯해 김륜희 사외이사, 권대열 기타 비상무이사 등 3명이다. 권대열 이사는 카카오그룹 컨트롤타워 CA협의체 ESG위원장이며, 1980년대생 여성 사외이사로 주목받은 김륜희 이사는 한국과학기술원(KAIST) 부교수로 지난해 3월 선임됐다. 임추위의 결정에 따라 윤 대표가 올해도 최종 후보로 추천되면 무려 ‘5연임’의 기록을 세우게 될 전망이다. 지난 2016년 이용우·윤호영 공동대표이사 체제로 출범한 카카오뱅크는 2019년 이 체제를 한 차례 연장한 바 있다. 이후 이용우 대표가 총선에 출마하면서 윤호영 대표가 2020년부터 단독대표로 자리를 이어오고 있다. 금융업계에서는 최근 ‘쇄신’의 흐름에 올라탄 은행권의 CEO 선임 분위기를 카카오뱅크만 거스르고 있다는 목소리가 나온다. 지난해 말부터 올해까지 5대 시중은행에서는 내부통제와 조직 혁신의 목적으로 연임이 강력하게 점쳐지던 은행장들까지 물갈이돼 왔다. 신한은행을 제외한 나머지 KB국민·하나·우리·NH농협은행이 은행장을 갈아치우며 금융권 ‘고강도 쇄신 인사’가 이뤄졌다. 인터넷전문은행은 시중은행과 다른 면이 있기는 하지만, 다른 두 인터넷은행인 케이뱅크와 토스뱅크만 봐도 연임한 대표는 없다. 짧게는 1년, 길게는 3년에 한 번 대표를 바꾸며 체질 개선을 진행했다.한 금융지주 관계자는 “카카오뱅크는 시중은행과 같은 금융사로 금융 경계 안에 들어와 있는 만큼 경영승계에 있어 비슷하게 제한된 틀을 갖추고 있는 것이 맞아 보인다”고 조심스럽게 말했다. 실제로 주요 금융지주에는 CEO의 연령이나 연임 횟수를 제한하는 명시적 조항이 있으나, 카카오뱅크는 이 같은 룰이 존재하지 않는 것으로 확인됐다. 현재 KB금융·우리금융·하나금융지주는 이사 연령을 만 70세로 제한하고 있고, 신한금융지주는 첫 선임 시 만 67세를 넘지 않도록 규정하고 있다.이 관계자는 “이제 카카오뱅크도 지배구조를 갖추고 투명한 경영승계 시스템을 갖춰야 할 적기가 아닐까 싶다”며 “은행의 고객 신뢰도를 높일 수 있는 방향”이라고 제안했다.최대 실적 행진, 연임 ‘청신호’카카오뱅크의 실적은 윤호영 대표의 5연임을 뒷받침하고 있다. 카카오뱅크는 지난해 연간 영업이익 6069억원, 당기순이익 4401억원을 기록하며 사상 최대 실적을 냈다. 전년 동기 대비 각각 26.8%, 24.0% 증가한 수치다. 지난해 카카오뱅크의 여신이자수익을 제외한 비이자수익은 8891억원으로 집계됐다. 전년 대비 25.6% 증가한 규모로, 전체 영업수익 중 30%의 비중을 차지했다.지속적인 고객 활동성 및 수신 확대를 기반으로, 여신 상품 판매, 수수료·플랫폼 비즈니스, 투자금융자산 운용 등 전 부문의 균형 잡힌 성장을 실현한 결과다. 특히 대출 비교 서비스, 투자 서비스의 성장에 힘입어 카카오뱅크의 지난해 수수료 및 플랫폼 수익은 각각 2076억원, 941억원을 기록했다. 전년(1959억원, 719억원) 대비 5.97%, 30.88% 증가한 수치다. 구체적으로 보면 광고수익 및 대출비교서비스 관련 수익이 전분기 대비 39%, 37% 성장하며 높은 성장세를 보였다. 특히 ‘신용대출 비교하기' 제휴사는 60여 개로 확대되면서, 4분기 대출을 실행한 금액은 1조1120억 원으로 전년 동기 대비 6배 이상 증가하기도 했다.고객 수도 꾸준히 늘어 지난해에만 204만 명이 유입됐다. 카카오뱅크의 2024년 말 고객 수는 2488만 명으로 집계됐다. 20~30대 인구의 80% 이상, 50대 인구의 절반(52%)은 카카오뱅크를 이용하고 있는 것으로 나타났다.월간활성이용자수(MAU)는 1890만명, 주간활성이용자수(WAU)는 1360만 명을 기록하며 역대 최대 트래픽을 달성했다. 지난해 4분기 카카오뱅크 고객이 앱(애플리케이션)에 머물며 서비스를 이용한 평균 시간은 전년 동기 대비 27% 늘었다. 카카오뱅크 앱에서 오픈뱅킹 서비스를 이용해 타행에서 타행 계좌로 이체하는 건수는 1년 만에 43% 증가했다.카카오뱅크의 2024년 말 수신, 여신 잔액은 각각 55조원, 43조2000억 원이다. 카카오뱅크의 4분기 가계대출 잔액은 전 분기 대비 840억원 증가했다. 인터넷전문은행의 목적인 중·저신용 대출 목표치도 달성해 나가고 있다. 지난해에는 2조5000억원 이상의 중·저신용 대출을 공급했다. 지난해 말 중·저신용 대출 평균잔액과 비중은 약 4조9000억원, 32.4%로 집계됐다. 올해 이뤄낼 목표들도 착착 진행 중이다. 당장 1분기에는 카카오뱅크의 인공지능(AI) 기술을 활용해 사업자라면 쉽게 모으고 관리할 수 있는 ‘부가세 모으기’ 서비스를 내놓을 예정이다. 이어 주택담보대출 비교 서비스와 투자박스, 개인사업자 댐보대출도 올해 안에 내놓는다.중장기 프로젝트로 진행 중인 ‘글로벌 진출’ 역시 윤호영 대표가 실현해야 할 과제다. 카카오뱅크는 태국 시암은행 지주사 SCBX 등과 컨소시엄을 구성해 인터넷은행 설립인가를 추진하고 있다. 글로벌시장에서 자리 잡기까지 2~3년 정도를 예상하고 있는 상황에서, 윤 대표의 ‘경영 연속성’이 요구되고 있다.금융권의 관계자는 “카카오뱅크 대표는 창업주 격이어서 경영 연속성을 가져갈 수 있는 상황이었다”며 “이는 카카오뱅크를 시중은행도 벤치마킹하는 혁신적인 은행으로 키울 수 있었던 이유 중 하나일 것”이라고 말했다.권지예 기자

2025.02.12 07:10

![[포토] 롱샷 데뷔 쇼케이스 현장](https://image.isplus.com/data/isp/image/2026/01/13/isp20260113000221.400x280.0.jpg)

![[포토] 롱샷 프로듀서 박재범](https://image.isplus.com/data/isp/image/2026/01/13/isp20260113000219.400x280.0.jpg)

![[포토] 롱샷 프로듀서 박재범](https://image.isplus.com/data/isp/image/2026/01/13/isp20260113000220.400x280.0.jpg)

![[포토] 롱샷, 신나는 무대](https://image.isplus.com/data/isp/image/2026/01/13/isp20260113000215.400x280.0.jpg)

![[포토] 롱샷 우진, 그루브 넘치는 춤선](https://image.isplus.com/data/isp/image/2026/01/13/isp20260113000211.400x280.0.jpg)

![[포토] 롱샷, 눈빛에 치인다](https://image.isplus.com/data/isp/image/2026/01/13/isp20260113000212.400x280.0.jpg)

![[포토] 롱샷 률, 내가 바로 상남자다](https://image.isplus.com/data/isp/image/2026/01/13/isp20260113000214.400x280.0.jpg)

![[포토] 롱샷 오율, 치명적인 표정](https://image.isplus.com/data/isp/image/2026/01/13/isp20260113000209.400x280.0.jpg)

![[포토] 롱샷, 칼군무](https://image.isplus.com/data/isp/image/2026/01/13/isp20260113000213.400x280.0.jpg)

![[포토] 롱샷 오율, 무대를 즐겨요](https://image.isplus.com/data/isp/image/2026/01/13/isp20260113000208.400x280.0.jpg)

![[포토] 롱샷, 파워풀한 안무](https://image.isplus.com/data/isp/image/2026/01/13/isp20260113000207.400x280.0.jpg)

![[포토] 롱샷 우진, 멋진 래핑](https://image.isplus.com/data/isp/image/2026/01/13/isp20260113000205.400x280.0.jpg)