산업

조원태 한진그룹 회장, 한국경영학회 선정 ‘대한민국 경영자대상’ 수상

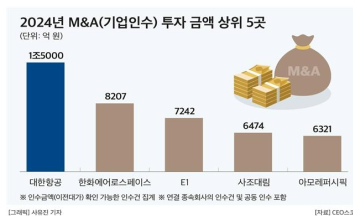

한진그룹은 조원태 회장이 13일 경북 경주화백컨벤션센터에서 한국경영학회와 매일경제신문이 공동주최한 하계융합학술대회에서 ‘제39회 2024년 대한민국 경영자대상’을 수상했다고 밝혔다. 이번 수상은 조중훈 창업주(제5회), 조양호 선대회장(제22회)의 뒤를 이어 3대(代)가 이룬 최초 수상이다.대한민국 경영자대상은 1987년부터 국내 최대 경영관련 학술 단체인 한국경영학회가 시상해 온 최고 권위의 상이다. 진취적인 기업가 정신과 탁월한 경영능력으로 경제 성장에 헌신적으로 공헌한 기업인에게 수여한다.한국경영학회는 조원태 회장의 ‘리더십’과 ‘위기 돌파 능력’을 높이 평가했다. 조 회장은 항공업계에 대한 깊은 이해와 폭 넓은 식견을 토대로 2020년 코로나19로 촉발된 글로벌 항공산업 미증유의 위기를 오히려 기회로 만들고, 아시아나항공 인수라는 과감한 결단을 통해 국내 항공산업의 지속가능한 성장을 유지한 공로를 인정받았다. 또한, 한국경영학회는 조 회장이 최근 기업 경영의 핵심 가치로 떠오른 ‘ESG 경영’을 적극적으로 주도해 전 세계적 위기 극복과 지역사회와의 공존을 도모하고, 2023년 ‘ATW의 올해의 항공업계 리더’로 수상하며 글로벌 항공업계로부터 높은 평가를 받는 등 최고 수준의 경영자로서 대한민국의 경제 성장에 공헌했다고 판단해 수상자로 선정했다.이날 시상식에서 조 회장은 “한진그룹이 지켜온 ‘수송보국’의 정신, 수송을 통해 조국에 보답하고 대한민국의 발전에 기여하자는 의지가 다시 한 번 빛난 것”이라며 “저와 한진그룹이 만들어 가는 길이 우리 사회에 행복과 희망을 주는 길, 큰 항공기도 가볍게 비상할 수 있도록 받쳐주는 탄탄한 활주로가 되길 바란다”고 말했다.안민구 기자 amg9@edaily.co.kr

2024.08.13 16:34

![[포토]채수빈, 호기심 발동!](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000212.400x280.0.jpg)

![[포토]채수빈, 작은 얼굴에 '도대체 몇등신이야?"](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000211.400x280.0.jpg)

![[포토]채수빈, 미소로 주위를 밝히는 마법 시전](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000207.400x280.0.jpg)

![[포토]채수빈, 수줍은 미소](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000206.400x280.0.jpg)

![[포토]채수빈, 눈빛만으로 '분위기 여신'](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000204.400x280.0.jpg)

![[포토]채수빈, 현실감 떨어지는 비율](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000203.400x280.0.jpg)

![[포토]채수빈, 청순함 가득 담아 '하트'](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000202.400x280.0.jpg)

![[포토]채수빈, 오늘은 하트 요정](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000201.400x280.0.jpg)

![[포토]채수빈, 하트 더하기 애교](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000200.400x280.0.jpg)

![[포토]채수빈, 팬들 선물에 함박미소](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000199.400x280.0.jpg)

![[포토]채수빈, 청순 하트](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000198.400x280.0.jpg)

![[포토]이주빈, 날씨만큼 화사한 출국길](https://image.isplus.com/data/isp/image/2026/02/01/isp20260201000182.400x280.0.jpg)