산업

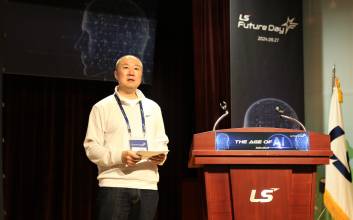

LS, 계열사 상장 시 '모회사 주주참여' 방안 검토...관계 부처와 협의 중

LS가 그룹 계열사의 기업공개(IPO)에 모회사 주주의 참여 방안도 검토하고 있다. LS는 15일 에식스솔루션즈 IPO 추진 시 일반 공모 청약과 함께 LS 주주에게 별도로 공모주와 동일한 주식을 배정하는 방안을 검토 중이라고 밝혔다. 계획대로 실현될 경우 국내 최초 사례가 될 전망이다. LS 주주는 높은 경쟁률의 일반 청약에 참여하지 않고도 에식스솔루션즈 공모주를 확보할 기회를 얻게 된다는 설명이다. 기존에는 모회사 주주들이 자회사가 상장해도 IPO 일반 공모로만 참여할 수밖에 없어 모회사 주주들의 이익과 기회가 상대적으로 제한됐다.LS는 관계 기관 및 주무부처와 협의를 진행하는 동시에, 상장 주관사인 미래에셋증권, 한국투자증권, 삼성증권, NH투자증권과 태스크포스(TF)를 구성해 관련 시스템을 준비 중이다. 이 같은 청약 방식이 확정되면 이달 기업설명회를 열어 구체적 계획을 설명하고 추가 주주 환원책을 발표할 예정이다.LS 관계자는 "그간 자회사 상장 과정에서 자회사 주가가 상승해도 모회사 주주는 체감할 수 있는 선택지가 제한적이었다"며 "이번에 추진 중인 방안은 LS와 에식스솔루션즈 모두의 주주가치 제고에 도움이 될 수 있을 것"이라고 말했다.LS는 전기차용 모터와 변압기 필수 소재인 특수권선을 제조하는 미국 증손회사 에식스솔루션즈의 IPO를 추진 중이다.이를 통해 약 5000억원을 조달해 전력 슈퍼사이클에 대응하기 위한 미국 내 설비 투자를 실시할 계획으로, 계획대로 투자가 완료되면 기업가치는 2030년 3배 이상으로 증가할 것으로 예상했다.김두용 기자

2026.01.15 17:49

![[포토] '미스터리 수사단' 시즌2, 화이팅](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000167.400x280.0.jpg)

![[포토] '미스터리 수사단' 시즌2, 귀여운 크로스 하트 포즈](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000166.400x280.0.jpg)

![[포토] '미스터리 수사단' 시즌2, 기대되는 조합](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000165.400x280.0.jpg)

![[포토] '미스터리 수사단' 시즌2, 놀람의 연속 기대해 주세요](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000162.400x280.0.jpg)

![[포토] '미스터리 수사단' 시즌2, 호흡 기대해 주세요](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000164.400x280.0.jpg)

![[포토] '미스터리 수사단' 시즌2, 기대되는 포즈들](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000160.400x280.0.jpg)

![[포토] '미스터리 수사단' 시즌2, 활약 기대해도 좋아요](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000163.400x280.0.jpg)

![[포토] '미스터리 수사단' 시즌2, 빛나는 주역들](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000161.400x280.0.jpg)

![[포토] 가비, 제 활약 기대해 주세요](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000156.400x280.0.jpg)

![[포토] 가비, '미스터리 수사단' 시즌2 새로운 멤버](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000157.400x280.0.jpg)

![[포토] 가비, 반가워요~](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000158.400x280.0.jpg)

![[포토] 카리나, 앙](https://image.isplus.com/data/isp/image/2026/02/19/isp20260219000154.400x280.0.jpg)