산업

건설업계 모두 한숨 쉬는데... '독야청청' 현대건설, 비결은

현대건설이 '독야청청' 중이다. 국내 건설업계가 잇따른 부실시공 이슈와 부동산 경기 침체로 부진하다. 그런데 현대건설만 3분기 매출과 영업이익이 모두 크게 신장하면서 주목받고 있다. 해외에서도 선전 중이다. 최근에는 사우디아라비아에서도 플랜트 수주 '잭팟'을 터뜨리면서 2014년 이후 가장 많은 해외 수주고를 달성할 것으로 전망된다. 업계는 윤영준 현대건설 대표이사 사장의 리더십과 한 발 빠르게 대응하는 위기 전략을 비결로 꼽고 있다. '나홀로 선방' 현대건설

25일 금융감독원 전자공시에 따르면 현대건설의 3분기 매출액은 7조6202억원, 영업이익은 2455억을 기록했다. 시장 전망치 보다 각각 12.14%, 14.96% 증가한 수치다. 전년 동기 대비 올 3분기 누적 영업이익은 더 낫다. 현대건설의 올해 3분기 누적 영업이익은 6425억원으로 전년 동기 대비 28.4% 상승했다.곳간도 두둑한 편이다. 현대건설의 현금 및 현금성 자산(단기금융상품 포함)은 3조7271억원, 순현금은 1조4756억원을 보유하고 있다. 신용등급도 업계 최상위 수준인 'AA-'등급으로 안정적 재무구조를 유지하고 있다는 분석이다.최근 국내 건설업계는 고금리와 잇따른 악재로 고전 중이다. 철근 누락과 부실시공으로 곤욕을 치르고 있는 GS건설과 HDC현대산업개발(현산개발)이 대표적이다. GS건설은 검단신도시 아파트 재공사의 여파로 2분기에 4140억원의 영업손실을 기록했다. IB업계는 GS건설이 3분기에도 영업이익이 전년 동기 대비 15% 가량 줄어들 것으로 전망한다. 현산개발은 3분기 영업이익이 전년 동기보다 10.8% 감소한 620억2600만원으로 집계됐다. 해외건설 비중이 높은 삼성물산 건설부문과 대우건설은 매출을 늘리는데 성공했다. 한화투자증권은 삼성물산 건설부문이 올 3분기 매출 4조4360억원, 영업이익 2820억원을 기록할 것으로 내다봤다. 영업이익은 전년 동기보다 13%(420억원) 감소하는 전망치다. 대우건설 역시 3분기 매출은 전년 동기 대비 16% 증가한 2조9000억원이 전망됐으나, 영업이익은 12% 감소한 1800억원으로 예상됐다. 역대급 해외 수주 '기대감'

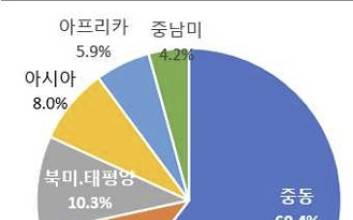

현대건설의 호실적은 해외 대형 프로젝트가 이끌었다고 봐도 과언이 아니다.현대건설과 현대엔지니어링은 지난 23일 사우디아라비아 국영석유회사 아람코로부터 '자푸라2 가스플랜트 패키지2' 증설 프로젝트를 수주했다. 아람코가 중동 최대 셰일가스 매장지인 자푸라 지역에서 추진하는 플랜트 건설 사업으로, 계약금액은 약 24억 달러(약 3조2000억원) 규모다.이 밖에도 현대건설은 KT와 함께 사우디아라비아 최대 통신사와 현지 디지털 인프라를 구축하는 '사우디 디지털 인프라 발전 및 구축을 위한 업무협약(MOU)'을 체결했다. 사우디아라비아는 국내 건설사의 역대 해외 수주 누계(9540억 달러)의 17%를 차지할 만큼 비중이 큰 지역으로 꼽힌다. 현대건설은 지난 50년간 사우디아라비아에서 거둬들인 건설 수주 실적은 누적 280억달러(37조6900억원)로 국내 업계 중 1위로 영향력이 크다. 문경원 메리츠증권 연구원은 "현대건설은 연결 10조5000억원(별도 5조7000억원)의 해외 수주 가이던스를 이미 초과했다"면서 "자푸라2 가스전을 포함하면 2014년 이후 최대치인 약 16조원의 연결 해외 수주가 예상된다"고 분석했다.

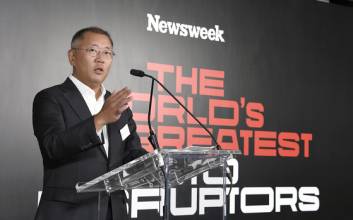

현대건설은 그간 도시정비 수주 1위를 달성하는 등 국내 사업 확대에 초점을 맞췄다. 남양주 왕숙 국도47호선 이설공사, GTX-C 등 대형 수도권 교통망 프로젝트 외에도 최근에는 현대건설 컨소시엄이 약 1조1200억원 규모의 '청주 사모2구역 재개발사업'을 수주했다. 일부에서는 현대건설의 선전을 윤영준 현대건설 사장의 리더십에서 찾기도 한다. 업계 관계자는 "윤 대표가 선임된 2021년 이후 현대건설이 시장 기대치를 웃도는 성과를 꾸준히 내고 있다"며 "현대건설에서 쌓은 현장 경험을 토대로 위기를 내다보고 움직인다"고 평했다. 현대건설은 2024년부터는 소형모듈원전(SMR) 등 고부가가치를 창출하는 친환경 에너지 사업과 첨단 건설기술 개발에 힘을 실을 전망이다. 현대건설 관계자는 "글로벌 유수의 기술업체들과의 협력체계를 구축하고 차세대 원전인 SMR을 비롯해 탄소중립을 선도하기 위한 에너지전환사업에 적극 참여하고 있다"며 "시공과 설계, 운영 등 건설산업 전반 밸류체인 확장을 통해 토탈 솔루션 프로바이더로 성장해 나갈 것"이라고 말했다. 서지영 기자 seojy@edaily.co.kr

2023.10.26 07:00

![보안패치 끝냈다더니…KT 펨토셀, 39C3서 ‘30분 해킹’ 재현[only이데일리]](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/12/PS25123001416B.jpg)

![[포토] 이수지, 표정 스포](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000263.400x280.0.jpg)

![[포토] 차태현, 젠틀맨의 하트](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000260.400x280.0.jpg)

![[포토] 전현무, 멋진 손인사](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000261.400x280.0.jpg)

![[포토] 이수지, 사랑스러운 미소로 날리는 하트](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000259.400x280.0.jpg)

![[포토] SBS 연예대상 MC들](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000262.400x280.0.jpg)

![[포토] 유연석, 잘생겼어](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000257.400x280.0.jpg)

![[포토] '틈만 나면' 유재석-유연석, 하트 받으세요](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000258.400x280.0.jpg)

![[포토] 지예은-양세찬, 베스트커플상 기대해 볼게요](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000256.400x280.0.jpg)

![[포토] 김종국, 훈훈한 손인사](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000255.400x280.0.jpg)

![[포토] 하하-양세찬, 뽀뽀 쪽](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000252.400x280.0.jpg)

![[포토] 송지효-지예은, 아름다운 투샷](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000254.400x280.0.jpg)

![[포토] 유재석, 하트 받으세요](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000250.400x280.0.jpg)