금융·보험·재테크

이재명 만난 블랙록, 삼성전자 지분 이재용 3배 달해...5% 지분 국내 상장사 10곳

세계 최대 자산운용사 블랙록이 이재명 대통령에게 한국에 대한 대규모 투자 의지를 밝힌 가운데 블랙록이 이미 국내 증시의 ‘큰손’ 역할을 하고 있는 것으로 확인됐다. 지분 5% 이상을 보유한 국내 상장사만 10곳에 달했다.기업분석전문 한국CXO연구소가 24일 국내 상장사 중 블랙록이 5% 이상 지분을 보유한 종목에 대해 분석한 결과, 이들 종목의 블랙록 지분가치 합산액은 전날 종가 기준 37조7692억원으로 집계됐다. 이는 국내 증시 전체 시가총액 3332조원의 1.1% 수준이었다.블랙록은 자회사인 블랙록펀드어드바이저스 등을 통해 국내 상장사 10곳의 지분을 5% 이상 보유하고 있다. 이들 종목에는 하나금융지주(6.43%), 우리금융지주(6.07%), KB금융(6.02%), 신한지주(5.99%) 등 국내 4대 금융그룹 지주사가 포함됐다.삼성 그룹 계열사로는 삼성전자(5.07%), 삼성SDI(5.01%), 삼성E&A(5%) 등이 있었다.이밖에 네이버(6.05%), POSCO홀딩스(5.2%), 코웨이(5.07%)도 블랙록이 5% 이상 지분을 보유한 종목이었다.

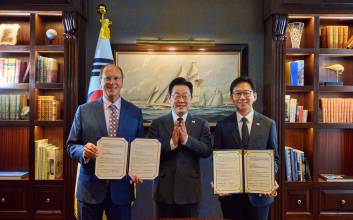

이들 종목의 블랙록 지분 가치를 보면 삼성전자가 25조4431억원으로 가장 많았다. 이는 이재용 삼성전자 회장이 보유한 삼성전자 지분 가치 8조2509억원의 3배가 넘는 수준이다.이 회장과 홍라희 리움미술관 명예관장, 이부진 신라호텔 사장, 이서현 삼성물산 사장까지 합친 삼성 오너가의 삼성전자 합산 지분 가치 24조5993억원보다도 블랙록의 지분 가치가 컸다.삼성전자 다음으로 블랙록의 주식 평가액이 큰 종목은 KB금융(2조8008억원), 네이버(2조2159억원), 신한지주(2조315억원), 하나금융지주(1조6393억원), 우리금융지주(1조1929억원), POSCO홀딩스(1조1715억원) 등 순이었다.오일선 한국CXO연구소 소장은 "블랙록은 막대한 자금력을 바탕으로 국내 주식시장에 막강한 영향력을 가진 ‘슈퍼 독수리’로 자리매김하고 있다"며 "최대주주 측 지분이 20% 수준인 삼성전자도 경영권 방어를 위해 블랙록을 우호 지분으로 계속 유지하는 게 매우 중요하다"고 말했다.래리 핑크 블랙록 최고경영자(CEO)는 지난 22일(현지시간) 유엔총회 참석을 위해 미국 뉴욕을 방문 중인 이 대통령과 만나 한국이 아시아·태평양 인공지능(AI) 수도가 될 수 있도록 대규모 투자를 포함해 다양한 분야에서 협력하기로 했다.김두용 기자

2025.09.24 13:01

![Surge of the Medical Device Trio... Graphy·Livsmed·WSI Skyrocket [K-Bio Pulse]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/01/PS26011300262B.jpg)

![의료기기 삼총사 약진...그래피·리브스메드·WSI 급등[바이오맥짚기]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/01/PS26011300254T.jpg)

![박진선 "K푸드, 두자릿수 성장 시대 지나…글로벌 판매 영역 확대 급선무"[only이데일리]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/01/PS26011300171T.jpg)

![[포토] 알파드라이브원, 순간 모인 훈남들](https://image.isplus.com/data/isp/image/2026/01/12/isp20260112000287.400x280.0.jpg)

![[포토] 알파드라이브원, 어두운 무대에서도 빛이 나](https://image.isplus.com/data/isp/image/2026/01/12/isp20260112000286.400x280.0.jpg)

![[포토] 알파드라이브원, 멋짐 가득](https://image.isplus.com/data/isp/image/2026/01/12/isp20260112000284.400x280.0.jpg)

![[포토] 알파드라이브원, 무대를 부셔~](https://image.isplus.com/data/isp/image/2026/01/12/isp20260112000285.400x280.0.jpg)

![[포토] 알파드라이브원, 중독성 강한 무대](https://image.isplus.com/data/isp/image/2026/01/12/isp20260112000282.400x280.0.jpg)

![[포토] 알파드라이브원, 파워풀한 동작에 빠져들어](https://image.isplus.com/data/isp/image/2026/01/12/isp20260112000288.400x280.0.jpg)

![[포토] 알파드라이브원, 신나는 무대](https://image.isplus.com/data/isp/image/2026/01/12/isp20260112000283.400x280.0.jpg)

![[포토] 알파드라이브원, 다같이 손들어~](https://image.isplus.com/data/isp/image/2026/01/12/isp20260112000281.400x280.0.jpg)

![[포토] 알파드라이브원, 딱딱 맞는 군무](https://image.isplus.com/data/isp/image/2026/01/12/isp20260112000280.400x280.0.jpg)

![[포토] 알파드라이브원, 칼군무](https://image.isplus.com/data/isp/image/2026/01/12/isp20260112000279.400x280.0.jpg)

![[포토] 알파드라이브원, 무대 장인들](https://image.isplus.com/data/isp/image/2026/01/12/isp20260112000278.400x280.0.jpg)

![[포토] 알파드라이브원, 스웨그 가득한 동작](https://image.isplus.com/data/isp/image/2026/01/12/isp20260112000273.400x280.0.jpg)