부동산일반

[AI복덕방] 10·15 주택 시장 안정화 대책, 집값 잡을 수 있니?

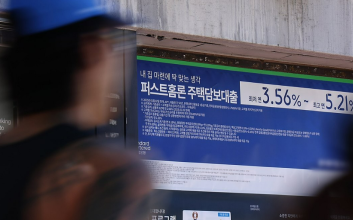

정부가 10·15 주택 시장 안정화 대책을 통해 서울 21개 구를 규제지역으로 지정했습니다. 경기도에서는 과천, 광명, 성남(분당·수정·중원), 수원(영통·장안·팔달), 안양, 용인(수지), 의왕, 하남이 신규 지정됐습니다.극약 처방 수준입니다. 서울 전역이 토지거래허가구역으로 지정된 것은 이번이 처음입니다. 16일부터 무주택자의 LTV 40%와 무주택자 0% 등 조정대상지역 규제가 적용되고, 실거주 의무가 생기는 토지거래허가구역은 오는 20일 전까지만 제한적으로 갭투자(전세 낀 매매)가 가능합니다. 소식이 전해지자 수도권 공인중개사무소는 한바탕 난리가 났습니다. 갭투자로 막차를 타려는 수요가 일제히 몰렸기 때문입니다. AI에 이번 주택 시장 안정화 대책 이후 어떻게 시장이 변화할 지 물었습니다.

🏠 최근 서울과 수도권의 아파트 값이 다시 오르자 정부가 ‘10·15 주택시장 안정화 대책’을 내놨습니다. 대출을 줄이고, 일부 지역을 규제지역으로 묶고, 토지거래허가구역을 늘리는 방법으로 집값을 잡겠다는 것이지요. 정부는 “빚을 내서 집을 사는 걸 어렵게 만들겠다”며 규제의 고삐를 있는 힘을 다해 당겼습니다. 📉 그러면 집값은 떨어질까?단기적으로는 거래가 줄고, 사람들이 눈치를 보는 시기가 올 거예요.하지만 모든 지역이 똑같이 움직이지는 않습니다.전문가들은 이렇게 말합니다.“대출이 필요한 사람들은 힘들겠지만,이미 돈이 충분한 사람들은 거의 영향을 받지 않는다.” 📈 오히려 오를 수도 있는 지역도 있어요① 강남·용산 등 비싼 동네이곳은 이미 현금으로 집을 사는 사람들이 많아요.그래서 대출 규제를 세게 해도 영향을 덜 받아요.집을 팔려는 사람보다 사고 싶은 사람이 여전히 많아서가격이 쉽게 떨어지지 않아요. ② 재건축·재개발이 추진되는 지역정부 규제가 강해지면 새 아파트를 짓는 속도가 느려질 수 있어요.그래서 앞으로 새 아파트가 생길 가능성이 큰 지역,예를 들어 압구정·목동·여의도 같은 곳은“지금은 잠깐 쉬어가지만, 다시 오를 수 있다”고 전문가들은 말해요. ③ 지방의 규제가 덜한 도시정부가 수도권을 꽉 조이면, 사람들의 돈이 부산·대구·광주 같은 지방 대도시로 이동할 수 있어요.규제가 덜하니까 오히려 풍선효과로 가격이 오를 수도 있는 거예요. ⚠️ 반대로 조심해야 할 지역도 있어요수도권 외곽의 중저가 아파트→ 대출에 의존하는 사람이 많아서 거래가 끊기면 가격이 떨어질 수 있어요.입지나 학교가 약한 신축 아파트→ 금리와 세금이 부담돼서 수요가 줄면 가격이 밀릴 수 있어요. 💬 결론정부의 10·15 대책은 집값을 당장 떨어뜨리기 위한 정책이에요.하지만 모든 지역이 똑같이 영향을 받는 건 아니에요.오히려 돈이 많은 사람들은 더 좋은 집을 사고,대출이 필요한 사람들은 더 어려워질 수 있죠.그래서 전문가들은 이렇게 말합니다.“이번 대책은 전체 시장을 식히기보다는‘부동산 양극화’를 더 키울 수 있다.”

2025.10.16 14:03

![[포토] 이수지, 표정 스포](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000263.400x280.0.jpg)

![[포토] 차태현, 젠틀맨의 하트](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000260.400x280.0.jpg)

![[포토] 전현무, 멋진 손인사](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000261.400x280.0.jpg)

![[포토] 이수지, 사랑스러운 미소로 날리는 하트](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000259.400x280.0.jpg)

![[포토] SBS 연예대상 MC들](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000262.400x280.0.jpg)

![[포토] 유연석, 잘생겼어](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000257.400x280.0.jpg)

![[포토] '틈만 나면' 유재석-유연석, 하트 받으세요](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000258.400x280.0.jpg)

![[포토] 지예은-양세찬, 베스트커플상 기대해 볼게요](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000256.400x280.0.jpg)

![[포토] 김종국, 훈훈한 손인사](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000255.400x280.0.jpg)

![[포토] 하하-양세찬, 뽀뽀 쪽](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000252.400x280.0.jpg)

![[포토] 송지효-지예은, 아름다운 투샷](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000254.400x280.0.jpg)

![[포토] 유재석, 하트 받으세요](https://image.isplus.com/data/isp/image/2025/12/30/isp20251230000250.400x280.0.jpg)